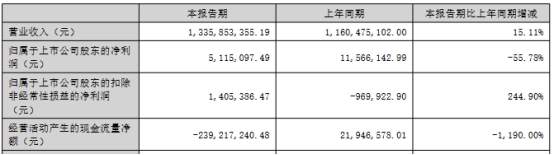

新柴股份近日披露2023年半年度报告。上半年,公司营业收入13.36亿元,同比增长15.11%;归属于上市公司股东的净利润511.51万元,同比下降55.78%;归属于上市公司股东的扣除非经常性损益的净利润140.54万元,上年同期为-96.99万元;经营活动产生的现金流量净额-2.39亿元,同比下降1,190.00%。

2022年,公司营业收入20.94亿元,同比下降15.64%;归属于上市公司股东的净利润2217.18万元,同比下降72.15%;归属于上市公司股东的扣除非经常性损益的净利润875.42万元,同比下降85.09%;经营活动产生的现金流量净额2.13亿元,上年同期为-3.01亿元。

新柴股份于2021年7月22日在创业板上市,发行总股数为6028.34万股,本次发行全部为新股,无老股转让,发行价格为4.97元/股,保荐机构为国信证券股份有限公司,保荐代表人为田英杰、朱星晨。

上市当日,该股盘中最高价17.99元,为该股上市以来最高价。

新柴股份本次发行募集资金总额为3.00亿元,扣除发行费用后募集资金净额2.40亿元。 新柴股份最终募集资金净额比原计划少2.44亿元。新柴股份于2021年7月19日披露的招股书显示,公司拟募集资金4.84亿元,分别用于年产30万套绿色智慧发动机关键零部件建设项目二期、高效节能环保非道路国IV柴油机生产线技改项目、新柴股份研发中心升级改造项目。

新柴股份上市发行费用为5944.32万元,其中保荐机构国信证券股份有限公司获得保荐及承销费用3600.00万元,立信会计师事务所获得审计及验资费用1193.40万元,国浩律师(杭州)事务所获得律师费用754.08万元。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。