玩具给儿童构建了一个美好的世界,不仅给孩子们带来快乐,同时给成年人启发,在残酷的生活中,让他们想起有关勇气、好奇心和对世界温柔相待。

一、玩具产业:成长道路不可或缺的“玩伴”

玩具产业是指以玩具产品为经营对象的所有配套支撑企业的集合,包括玩具品牌运营、玩具研发设计、玩具制造、玩具物流运输、玩具零售等各细分子行业。

玩具品类繁多,按主要材质可分为塑胶玩具、毛绒玩具、布制玩具、木制玩具、金属玩具、纸质玩具等;按主要功能,玩具可以分为益智玩具、机动玩具、电动玩具、电子玩具、智能玩具等;按照和动漫关联关系,可以分为动漫玩具和非动漫玩具。

中国作为玩具生产大国,玩具生产企业数量众多。从目前市场现状来看,全世界超过70%的玩具产品产自中国。据网络公开数据显示,2016年至2021年,中国玩具出口金额持续增长,由2016年的183.9亿美元增长至2021年的461.2亿美元。其中,美国是中国玩具出口大国,2021年对美出口额为13.8亿美元,较上年增长57.3%,占中国玩具出口总额的29.2%。

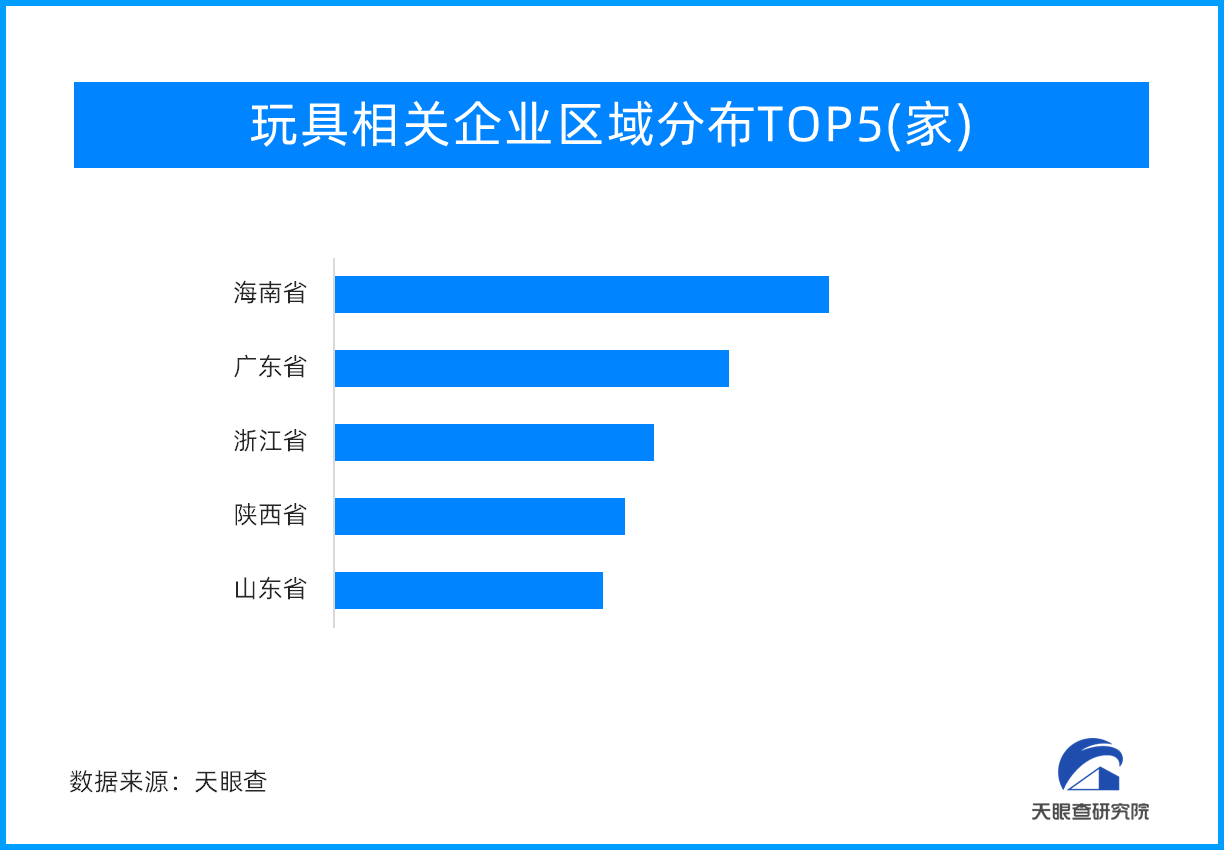

天眼查数据显示,现存玩具相关企业923.1万余家,其中,2023年1-8月新增注册相关企250.8万余家,与2022年同期相比增长99.2%;

从地域分布来看,海南、广东以及浙江,三地相关企业数量位居前列,分别拥有113.8万余家、90.9万余家以及73.6万余家;

从成立时间来看,48.8%的相关企业成立于1-5年内,成立于1年以内的相关企业占比36.3%。

二、产业发展现状:“大而不强” 亟需补强“品牌”短板

国内玩具产业将从中低端制造至中高端制造以及自主品牌发展目前,玩具行业产业链主要分为产品研发设计、生产制造、品牌营销三大环节。不同环节的经济附加值也各不相同,其中研发设计和品牌营销占据整个产业链的高端,经济附加值最高,而生产制造则是低附加值环节。

中国玩具生产以OEM为主。虽然中国是玩具制造大国,但玩具出口企业主要以OEM贴牌为主,其中超过70%的出口玩具都属于来料加工或来样加工。中国国产自主品牌主要集中在中、低端产品制造领域,在世界玩具产业分工中处于产业链末端。OEM模式依赖国内外品牌制造商的订单,利润主要来自于制造过程的增值,渠道建设不完善和缺少品牌影响力,议价能力弱。随着劳动力成本和原材料成本的不断增加,缺乏核心竞争力、盈利水平较差的企业将面临较大的经营压力。中高端玩具市场被美国美泰、孩之宝,日本万代、多美,丹麦乐高等国外知名品牌占据。

1.区域发展:广东优势明显

中国玩具行业产业集群发展明显。我国玩具企业具有显著的区域分布特征,主要集中在广东、浙江、江苏、上海等沿海地区。在产品类型中,广东省的玩具企业以生产电动和塑料玩具为主;浙江省的玩具企业以生产木制玩具为主;江苏省的玩具企业以生产毛绒玩具、动物玩偶为主。广东是我国最大的玩具生产和出口基地,据2020年统计数据显示,广东玩具出口总额达到133.85亿美元,占全国出口总额的七成。而汕头市作为广东玩具生产企业最为集中、科技创新能力和产品科技含量最高的地区之一,已形成较成熟和完整的产业生态,产业集群效应明显,据汕头海关统计,2022年,汕头玩具出口额达142.3亿元,增长32.8%。

2.销售模式:线上销售逐渐发力

国内玩具制造企业的销售渠道主要分为直销模式和经销模式,其中直销模式渠道主要分为自建销售渠道、专业零售店、大卖场、潮品店和电商平台等。目前众多消费者具备网购习惯,通过电商渠道拓展市场已成为国内玩具企业的重要选择。

线上渠道与玩具专卖店是玩具行业主要的直销渠道。随着传统电商的发展,社交电商、直播电商的兴起,线上渠道零售规模持续提升。

而传统零售直销渠道,除玩具专卖店以外,其他渠道占比均在不断缩小。究其原因,线上渠道的盛行一方面是因为其在运营、营销、客服、仓储物流等方面可以节省很多的投入。另一方面,目前新生儿童的父母多为80、90后,具有网购的习惯。因此,许多玩具企业纷纷采取“直营+分销”相结合的模式,响应80后、90后父母“足不出户线上采购”的消费偏好,既拓展线上销售的覆盖度,提高产品渗透率;也有利于企业对外进驻亚马逊及阿里巴巴全球速卖通等国际化大型平台,顺利实现电商运营的全球化无缝对接。

3.潮玩兴起:市场多元化需求催生玩具产业再升级

潮玩行业源自日本,21世纪初被引入美国市场,2005年引入中国,并由众多潮玩厂商“发扬光大”从而引爆国内市场的增长。

潮玩定位18-34岁群体,本质是具有收藏价值的艺术品。从消费人群来看,18-34岁的年轻群体占据55%,为潮流玩具的主要消费群体。接近50%的消费者购买潮玩的主要原因是惊喜感;其次有接近40%的消费者是为喜爱的IP买单。

从需求、供给端双方来看,IP运营是核心必争地。潮玩产业链以IP为源头,产品为运营形式,渠道为最终销售媒介。从需求端来看,我们认为消费者购买潮玩本质是为精神需求和IP买单——即消费者出于对IP的偏好及部分依托于制作的产品形态认可,形成下单行为,这是与传统玩具行业的较大不同。从供给端来看,IP运营同样为企业成败核心。唯有优质IP运营能力才能帮助公司克服行业高投入、铺货时期长、IP生命周期特点,带动销售、利润稳健增长。基于潮玩行业需求及供给端双方特点,IP运营为核心必争地。

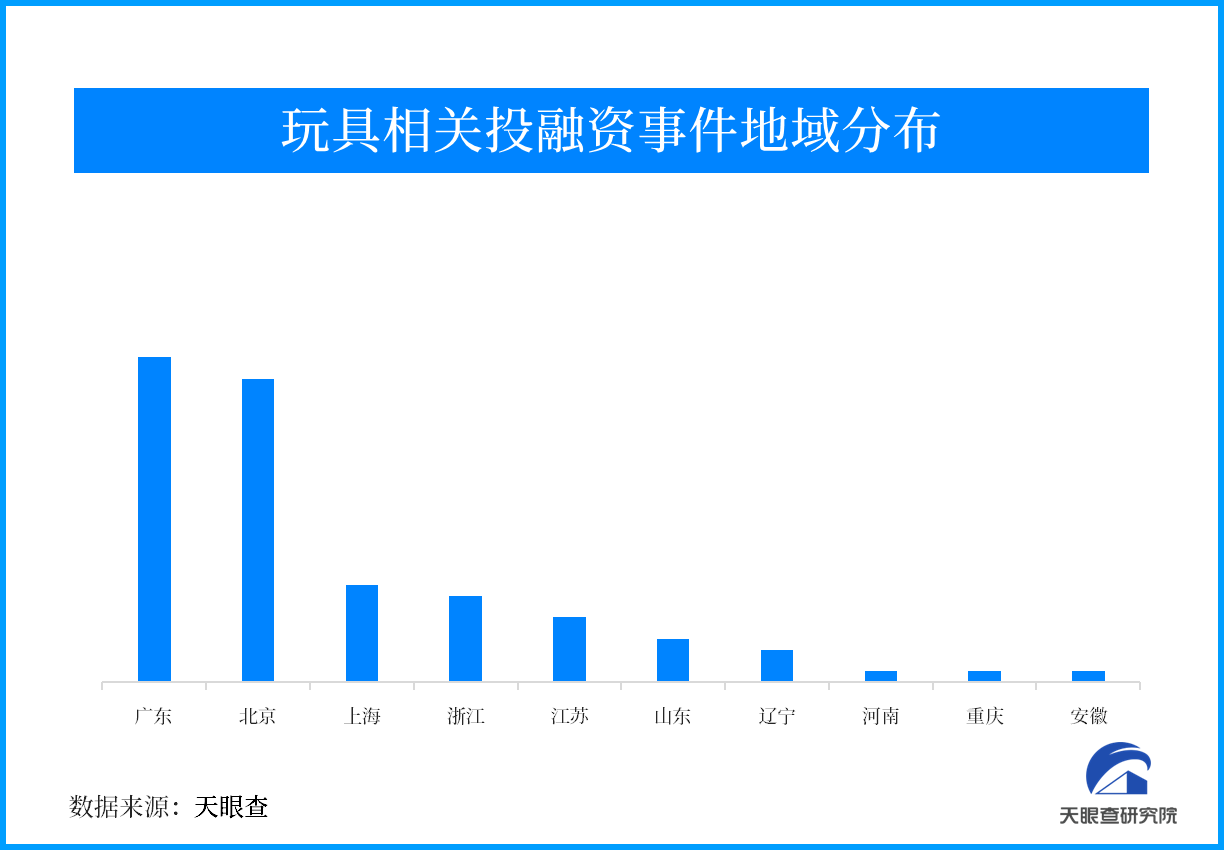

三、投融资分析:广东、北京以及上海,玩具融资企业数量位居前列

潮流玩具的走红,让玩具市场得到一级市场投资者的关注。

从融资企业的地域分布来看,广东、北京以及上海,融资企业数量位居前列,分别拥有30家、28家以及9家。具体来看,广东是我国最大的玩具生产地,拥有完整的产业链路,想做玩具相关企业的创业者第一选择必然是去广东寻找机会;北京、上海其优势在于强大的文化资源,IP资源以及相当数量的文化创意企业以及从业者,带IP属性的玩具越来越受到玩家的喜爱,自然创业者会来北京,上海“淘金”。

从融资企业的轮次分布来看,种子轮、天使轮、A轮以及Pre-A轮占据了主要的“流量”,分别有36家、27家以及9家(后两者并列),早期投资属性还是比较强,而融资轮次达到C轮的仅有1家企业。

从投资机构的分布来看,立元创投、IDG资本以及奥飞娱乐,所投企业数量位居前列,立元创投以3次位居第一。除上述机构外,华平投资、君联资本以及梅花创投,也出现在了被投企业股东名单中。

四、专利分析:超8成玩具相关专利属于外观设计

专利申请量与GDP同步增长数据显示,中国玩具业专利申请量与中国经济总量基本同步发展。一方面,中国改革开放的不新深入越来越解放生产力,各项基础设施越来越完善,投资及经商环境越来越好,促进创新的法制越来越健全等。在这一大的时代背景下,中国各行各业的发展潜力得以充分释放,包括玩具在内的各行各业都抓住历史性机遇发展壮大另一方面,随着全球科学技术迅猛发展,创新对于经济驱动作用越来越显著。

据天眼查专利数据显示,与“玩具”相关的专利申请数量在近三年(2020-2022年)均超过1万余项,其申请数量分别为1.2万余项、1.5万余项以及1.3万余项。另外,2023年1月以来,玩具专利申请数量达4500余项。

从玩具专利类型来看,超8成所申请的专利属于外观设计,花花绿绿,形态各异,比较容易吸引小朋友的目光;实用新型,发明专利占比分别为15.9%以及3.8%。从上述数据可明显看出相关玩具企业的原创动力不足,有待加强。

另外,从玩具不同种类的专利数据也可一探究竟。木制玩具、益智玩具、毛绒玩具以及潮流玩具,截止到完稿时为止,2023年专利申请数量分别为20项、165项、295项、72项。从数据可看出毛绒玩具相对受众更广,商家也有较强的意愿去设计新产品。

另外,从玩具不同种类的专利数据也可一探究竟。木制玩具、益智玩具、毛绒玩具以及潮流玩具,截止到完稿时为止,2023年专利申请数量分别为20项、165项、295项、72项。从数据可看出毛绒玩具相对受众更广,商家也有较强的意愿去设计新产品。

从具体类型来看,上述4项玩具其专利还是以外观专利为主;益智玩具的发明专利数量位列,有超过200余项的申请,凸显出其“技术含量”。

天眼查研究院认为,玩具企业要进一步依靠“品牌+渠道”的商业模式加快对玩具产业链的高附加值环节的抢占,通过提升玩具的科技型和互动性获得投资者和消费者的进一步青睐。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。